近期,广大大数据研究院联合点点数据、OpenMdiation发布了一份《2022年全球移动应用的营销白皮书》(下称白皮书)。

《白皮书》提到,2022年是全球手游市场爆发的一年,得益于技术力的提升,玩家能够体验到更优质的游戏内容。但厂商们却展开了厮杀,在激烈的流量竞争外,游戏厂商还十分注重在玩家中建立品牌影响力。

因此,《白皮书》对过去一年中不同厂商们的营销情况进行了整理,不仅分析了整个营销市场大盘的走向情况,还针对RPG、策略、模拟经营等多个细分品类进行了深度剖析。此外,《白皮书》还以案例的形式对厂商们出海常用的三个方法进行了分析,并对2023年的营销机遇进行了大胆的预测。

以下为《白皮书》的详细内容解读。

从整个大盘来看,2022年投放逐步攀升,季度均广告主数量同比提升17.5%;每季度抓取手游广告主超3.7万名,并且每季度广告主增幅稳定,对比去年同比提升17.5%;季度均素材量近1200万条,保持着季度7%环比速率增长,但对比去年季度素材同比减少了近16%。

具体到各个季度,超9成广告主投放了新素材,平均每季度新投放素材超过690万,其中Q4投放新素材的广告主超4万名,占比超94%;每季度平均新素材数量超690万条,平均占比57.27%,比去年提升3.82%。

具体到不同品类,广告主层面,休闲类产品广告主占比对比去年显著提升,今年占比27.87%,提升2.94%。此外模拟和娱乐场广告主占比对比全年提升在0.9%左右。街机类广告主占比下降最多,其次为角色扮演类广告主,这两个品类广告主占比比去年下降超过1.6%。

休闲、益智解谜、角色扮演则分别为广告素材量前三的游戏品类,其中休闲类素材占比最大为22.69%,对比去年提升4.74%。除去休闲、益智解谜外,大部分游戏类型的素材占比都有明显下滑。

具体到不同地区,北美以月均18.6K的广告主成为地区之最,1.8万名的月均广告主数量超过排名第二的欧洲25%。港澳台地区平均每个广告主每月投放300条素材,其次是东南亚地区和日韩地区。

具体到不同渠道,虽然Android端平均素材量比iOS高出33%,但iOS广告主投放增长势头更迅猛。

(1)策略类

就整体情况而言,策略类手游全年总下载量同比增幅达10.52%,预估收入同比下滑约9.48%。平台来源方面,下载端Google Play的占比相比去年下降约2.45%,而收入端则是App Store的占比提升了约1.54%。

总的来看,策略类手游的下载量增长幅度略高于总体均值,而收入方面则是低于总体变化情况。

具体到产品情况,《白皮书》对策略手游的收入情况进行了统计。在iOS端,年度收入前三的策略手游分别为《三国志·战略版》《金铲铲之战》和《Clash of Clans》。三七互娱旗下《Puzzles & Survival》位列第4,莉莉丝旗下《万国觉醒》位于第9,FunPlus旗下《State of Survival》位于第10,值得一提的是Supercell还有一款《Clash Royale》也在榜上。

Google Play端的情况略有变动,Supercell旗下《Clash of Clans》位于第2,三七互娱旗下《Puzzles & Survival》位列第3,IGG的《王国纪元》紧随其后,莉莉丝的《万国觉醒》位于第5,诸如友塔、IM30等厂商的产品也均在榜上。

将双端流水汇总后,分类前三的分别为《Clash of Clans》《Puzzles & Survival》和《三国志·战略版》,可见不同产品在不同渠道的表现差距较大。

营收成绩外,《白皮书》重点分析了策略手游的全球投放概况。

全年策略广告主超4500名,5月、9月新素材占比低于30%。2022 H2策略广告主总量同比上升12.5%,环比提升8%,月均投放主数量近1700名。

总的来看,策略广告主总体数量明显趋于稳定,新投放素材占比在5月明显降低,受8月副玩法买量影响,新素材占比得以回升。

具体到不同地区,东南亚策略广告主占比高达5.79%;非洲策略素材占比为11.22%,占比最高。

具体到不同渠道,iOS端投放前三的产品分别为星合互娱《小小蚁国》,莉莉丝《万国觉醒》和益世界《欢乐大东家》。Android端的前三甲分别为友塔网络《The Grand Mafia》,IGG的《王国纪元》及IM30的《Rise of Empires》。

细分到SLG领域,《白皮书》提到玩法微创新且题材新奇,以及融合休闲元素的素材最为热门。前者新奇的题材围绕剧情展开,诸如航海冒险,还原端游探索体验;或者是强调生存玩法,突出射击元素;也可能是西方魔幻,围绕吸血鬼展开等等。

后者强调的休闲元素则可以拆解为三个框架。由数字成长+肉鸽构成玩法融合,由爬塔升级+失败结局达成休闲吸睛的目的;前后夹击+生死角色构成揪心剧情。

(2)RPG类

2022年RPG类手游总下载量同比增幅约为4.76%,预估收入同比下滑超13.06%。平台来源方面,对比总量的变化情况,下载端和收入端的平台来源占比变化情况都较小。

总的来看,RPG手游的下载量增长幅度低于总体均值,而收入降幅方面则是高于总体变化情况。

具体到产品营收的情况,《白皮书》同样根据渠道流水进行了排名。汇总双端流水后,米哈游《原神》与网易《梦幻西游》分列第一和第二,《放置少女》则排在第8。具体到iOS端,三款产品延续了这个表现。具体到Google Play端,《原神》排在第2,《放置少女》则在第7。

具体到营销投放层面,2022年RPG广告主近5000名,8月与11月新素材投放占比提升明显。2022 H2 RPG广告主总量同比上升6.9%,环比提升18.3%,月均投放主数量约2500名。

RPG类广告主数量总体呈现上升趋势,新投放素材占比为全品类最高,自8月起新素材占比逐渐稳定在41%左右。

具体到不同地区,RPG素材占比较高,是该类型广告主数量全球占比2倍。热门市场TOP3分别是:港澳台、日韩、东南亚,其中东南亚RPG广告主占比为8.74%,素材占比为12.43%。

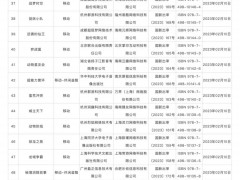

具体到不同产品的投放情况,《白皮书》也整理出了一份榜单,多款放置手游出现在榜上。诸如莉莉丝的《AFK Arena》,成都卓杭的《Idle Heroes》,点点互动的《Valor Legends》,冰川网络的《Epic Heroes》等产品均有出现。

而在RPG品类中诞生的爆款素材,也多与超休闲类的副玩法相关,诸如子弹反射、简单绘画解谜、画线合成等元素均有不错的效果。

(3)模拟类

就大类情况而言,2022年模拟类手游总下载量同比增幅约为10.65%,预估收入同比下滑超16.67%。平台来源方面,下载端Google Play的占比相比去年增长约2.15%,而收入端则是App Store的占比降低了约2.61%。

总的来看,模拟类手游的下载量增长幅度高于总体均值,而收入降幅方面则同样高于总体变化情况。

具体到收入排行榜上,点点互动旗下《菲菲大冒险》双端流水在品类中仅次于《赛马娘》。也许与灵活的分类方式有关,腾讯旗下《重返帝国》则位于第10。

就总体投放情况而言,2022年模拟广告主超9600名,11月广告主数量与新素材占比达到巅峰。2022 H2模拟广告主总量同比上升36.7%,环比提升19.8%,月均投放广告主数量近3300名。模拟类广告主数量在上半年明显上升,新素材占比则以5月为分水岭,呈稳步上升趋势。

具体到不同地区,日韩、港澳台地区模拟广告主占比最高。非洲模拟广告主占比高达10.94%,模拟素材占比为11.83%,占比最高。

具体到该品类的爆款创意素材,多围绕QTE内容展开,在展示游戏场景的同时利用交互玩法增强玩家的代入体验。逆袭、抓马的剧情体验也是受到欢迎的创意素材内容。此外,创意画线搭建桥梁的小游戏也有不错的转化效果。

(4)休闲类

就品类整体情况来看,全年休闲类手游总下载量同比增幅约为8.56%,预估收入同比下滑超11.26%。下载端Google Play的占比相比去年增长约1.49%,收入端则是App Store的占比降低了约7.38%,两个主要平台收入趋于平等。

横向对比总体数据,休闲类手游的下载量增长幅度略低于总体均值,收入降幅方面则同样略低于总体变化情况。

具体到不同渠道的手游收入情况,《Candy Crush Saga》《Coin Master》《Candy Crush Soda Saga》分别包揽不同渠道的收入前三。作为休闲赛道当之无愧的黑马,由海彼网络研发的《弹壳特攻队》亦在榜上。

具体到营销投放情况,全年休闲品类拥有广告主超2.2万名,7、10、11月处于热门节点,期间广告主数量过万。2022 H2休闲广告主总量同比上升31%,环比提升6%,月均投放主数量近9000名。休闲广告主数量逐渐上升,新素材占比分别于3月、11月达到峰值水平。

具体到不同地区,休闲广告主、素材数量占比全品类排名TOP1。南美休闲市场竞争激烈,休闲广告主占比高达30.49%,休闲素材占比为25.87%。

具体到品类赛道的爆款素材,本就玩法简单易上手的《弹壳特攻队》仅在素材中展示玩法,强调收集道具、升级武器等玩法就取得了不错的效果。此外,真人素材与实时热点相关的内容也有着不错的转化效果。

纵观全球手游市场,美国以5%的DAU增长排在第二,是当之无愧的T1市场,但考虑到整体规模还是印度更胜一筹,不过当地市场规模的萎缩情况也相对严重,对比之下东南亚反而有着较大的DAU增量红利。此外,日本地区的DAU增速也较为迅猛,与美国持平,稳定在5%位置。

受全球手游大盘萎缩影响,多数地区营收缩水,仅土耳其地区营收实现1%的增长。日、美、韩依然是手游营收的主要地区,三者营收占全球总营收的75%。

(1)美国

就市场大盘而言,美国玩家体量上涨5%,是各地区中增长最快的国家。DAU的增长平衡了ARPU的缩水,因此IAP呈现相对稳定的态势。

具体到不同题材,冒险、卡牌、文字、体育、益智的日活用户年度增长速度超过15%,其中冒险类游戏以42%增速成为增长快的品类。带动该题材走高的主要产品为《Roblox》《Township》和《弹壳特攻队》。

益智是DAU超3000万品类中增长最快的,《Fishdom》是美国益智类增长最快的游戏,DAU增长超百万。此外,卡牌、文字、体育类应用DAU增速也在15%以上。

此外,益智、RPG、娱乐场、休闲四个品类均实现不同程度的营收增长,其中休闲类营收增长最为迅速,其增速为17%,是IAP>500M游戏中增幅最夸张的。

具体到休闲品类,收入增长最多的产品为《Royal Match》,营收增长量接近1亿美元。而音乐类游戏也有着超250%的惊人涨幅,其中营收最高的产品为《Beatstar》。

具体到素材投放上,休闲类在投素材大幅增长,比2021年增加约5.22%,且总体素材占比为24.98%。从在投广告主数来看,休闲、益智解谜、模拟以及动作等4类均有不同提升,仍以休闲类广告主占比最高为30.28%。

具体到不同渠道,Android广告主占比约64%,素材量占比约72%。2022年iOS素材占比基本维持在30%左右,均素材量为246条。

(2)日本

日本手游日活用户增长5%,与美国并列全球手游增长最快的两个地区。2022年内,当地手游内购营收小幅度缩水,预计在2%左右,人均付费能力的降低是造成IAP缩水的主要原因。

其中,卡牌增速为40%,街机增速为22%,竞速增速为21%,冒险增速为17%,动作增速为16%,策略增速为15%。

在动作领域,DAU增长最多的游戏为《Apex Legends Mobile》。而冒险领域日活用户的增长主要由《ONE PIECE バウンティラッシュ - アクションゲーム》贡献。新游《新信長の野望》《T3 Arena》带动了策略游戏的增长。

RPG内购营收仍然保持在第一的位置,营收表现较为稳定,营收体量接近30亿美元。娱乐场、街机IAP营收增速超500%,主要还是老游在营收方面进一步发力,如《NET麻雀 MJモバイル》、《タイトーオンライ ンクレーン》。

具体到营销层面,日本市场与美国较为相似,竞争愈加激烈,素材投放回温较慢,仅2022年Q1在投广告主数略低于2021同期,整体呈上升趋势;投放素材虽然稳定上升,但总量依然不如2021年同期。

具体到不同品类,休闲、益智解谜广告主持续增长,街机、动作略微提升。轻度玩法广告主数占比最多,角色扮演广告主数下降较多仅占总数的8.43%,桌面类投放素材小幅提升。

具体到不同渠道,iOS广告主占比约35%,素材量占比约30%。2022年iOS素材占比从Q1开始逐季度减少,Q4占比最低为30.3%;Android年均素材量较高为450条,iOS为365条。

(3)韩国

就韩国市场而言,尽管DAU增长1%,但ARPU缩水3%,间接致使整体IAP下降。

具体到不同品类游戏在当地的市场表现,其中卡牌、益智、策略是当地日活增长较好的品类,增速均在20%以上,卡牌增速为36%,益智增速为27%,策略增速为22%。

DAU超300万的游戏品类中,动作、益智、街机均实现增长,其中益智品类增长最多,达到了27%,这份增长主要由数独游戏《Blockudoku®: block puzzle game》《Sudoku - Classic Sudoku Puzzle》拉动。此外,《Goose Goose Duck》带动策略品类增长,《솔라 리바이벌》带动卡牌增长。

韩国游戏营收仍然以RPG营收为主,RPG营收占比高达64%,头部营收游戏为《리니지M》《Lineage W》。教育类游戏增长225%,由《Toca Life World: Build a Story》主要贡献。

具体到素材投放,越来越多的广告主开始投放新素材,新素材占比已超过80%。2022年移动游戏在投广告主数量早已超过2021年,且Q4投放新素材的广告主占比最高约82.94%。

具体到不同品类,韩国市场热衷休闲类手游,街机类广告主数占比小幅提升,除开休闲和益智解谜品类外,娱乐场类和桌面类的在投素材略微提升,尤以桌面类提升较多。

具体到不同渠道,与当地移动设备厂商布局相关,Android端年度总素材量约为iOS的2.7倍,广告主年均素材量约为iOS端的1.4倍。2022年每季度iOS素材占比维持在28%左右,其中Q4占比最低为26.07%;iOS年均素材量为346,Android为474。

(4)印尼

就市场整体情况而言,印尼当地手游DAU增长1%,IAP缩水1%。手游用户体量上涨,但因为ARPU缩水,内购营收有所下降。

就不同品类而言,动作仍然是最受欢迎的游戏品类,头部的代表游戏为《Stumble Guys》及《Mobile Legends: Bang Bang》。

模拟、体育、益智是具有一定玩家体量(DAU>7M)的品类中增长较快的,代表游戏分别为模拟类《Warnet Life》、体育类《FIFA Mobile: FIFA World Cup™》以及益智游戏《Save the Doge》。

而在IAP>20M的品类中,桌面游戏是增长最快的,增速高达43%,主要由《Higgs Domino Island》带动增长。体育游戏增长44%,主要带来营收增长的游戏包括《FIFA Mobile: FIFA World Cup™》《eFootball™ 2023》。教育类游戏增长80%,涨幅夸张,但也与整体营收体量较小有关。

具体到营销投放层面,2022年印尼每季度在投广告主数均超过6K,投放素材均接近300万。2022年Q4在投广告主数接近10K,新投放素材的广告主占比最高为77.02%;2022每季度新投放素材占比均不超过50%。

具体到不同品类,除休闲、智解谜外,策略类素材也比2021年占比较高,休闲广告主数占比提升最多为30.11%,街机类出现小幅提升;在投素材中,角色扮演占比下降较多仅占总体的8.61%。

具体到不同渠道,2022每季度iOS素材量占比约在25%左右,Android广告主总数量占比约为74%,2022年Q3 iOS端素材量占比最低为24.23%。

(5)越南

就市场大盘而言,越南手游DAU、IAP呈现双重缩水,DAU缩水1%,IAP缩水2%。

DAU>6M的品类中,休闲、街机、益智均呈现出5%-6%的增长。从越南手游DAU表现来看,桌面游戏增长最为迅速,由涂色新游《Color Time - Paint by Number》带来。冒险DAU增速排第二,主要由《Roblox》《School Party Craft》贡献。

策略类成越南手游营收的黑马,IAP营收增长87%。策略类游戏营收增长非常迅速,年度增长87%,由新游《Rise of Kingdoms – Gamota》带动。文字类游戏年度增长5406%,由《Immortal Taoists - Idle Manga》贡献。

就营销情况而言,仅7%广告主未投放新素材,整体素材更新频率较高。2022年Q4投放新素材的广告主占比较高为82.93%,投放素材更新频率略低于美日韩。

就不同品类来看,休闲广告主大幅提升约比去年增加8.83%,角色扮演略显颓势。模拟类广告主投放热情稍减,但街机、动作类广告主占比略有提升;在投素材仍以休闲和益智解谜占据绝对优势,占比位列一、二位。

就不同渠道来看,Android广告主数和素材量分别占总体的7成左右,但两系统之间年均素材量相差较小。2022年iOS各季度素材量占比约在30%左右,和广告主数量占比较为接近。

(6)巴西

就市场大盘来看,巴西玩家体量相对稳定,但营收缩水7%,幅度相对明显,主要由单个玩家在手游中付费意愿下降所致。

其中娱乐场增速为144%,文字类增速为103%,体育类增速为57%,均超过了50%。体育类的增长得益于世界杯的带动,文字、娱乐场品类虽增速较快,但初期用户体量较小,尚未形成规模。

动作类游戏营收最高,但是缩水也相对严重,年度缩水23%。休闲类游戏年度增长38%,IAP排名跃升至第二位,休闲游戏的增长由《Coin Master》《Candy Crush Saga》带动。照此趋势,休闲类游戏营收有望超过动作类游戏,成为营收最高的游戏品类。

就投放情况来看,整体素材更新频率略低于其他地区,但仅有5%的广告主未在2022投放新素材。从2022年Q1开始,每季度新投放素材的手游广告主逐渐增多,但总体在70%左右;分季度新投放素材占比未过50%,素材更新频率较低。

就品类而言,除休闲外,街机、动作和娱乐场类广告主数量提升,但动作在投素材略有下降。巴西玩家偏爱竞技类游戏,因此街机和动作类广告主占比较多,但今年休闲广告主数量提升较多,比去年增加了8.19%。

就不同渠道来看,Android素材量占总体约78%,年均素材量为388,是iOS的1.3倍。iOS素材的占比越来越少,在2022年Q4达到最低为22.46%。

(7)土耳其

作为全年为数不多营收实现逆势增长的地区,当地日活跃用户数量缩水,但ARPU逆势增长3%,带动了IAP营收的上涨。

各游戏品类DAU动荡较大,多个品类跌涨幅达到10%,诸如娱乐场、文字、RPG、冒险及动作品类均在此列。但益智、音乐、竞速、卡牌及体育赛道仍有有超过10%的增速。

冒险、娱乐场两个品类的增速分别为108%、130%,均实现超一倍的营收增量。老游持续发力,是这两个品类增长的主要原因。

就营销概况而言,2022年Q4投放新素材广告主占比最高,2022年Q1新素材占比最高。土耳其全年新投放素材仅占总体的74%,更新频率远低于其他地区。

就不同品类来看,休闲类广告主占比提升最多,其次为街机和动作,素材占比前三依然为休闲、益智解谜和策略。休闲广告主占比约29.88%,比去年提升8.63%;角色扮演广告主和在投素材均下降最多。

就不同渠道而言,iOS素材量占总体约25%,年均素材量为312,对比来看,土耳其广告主更热衷于投放Android系统,Android广告主数量占比约为70%,年均素材量为403。

具体到各个品类、不同地区的年度营销回顾外,整个2022年的手游出海还有不少营销事件。比如由冰川网络《X-HERO》带起的“狗头”风潮,通过在游戏内加入“拯救Doge”的超休闲玩法,成功拉拢了一大批用户,也让更多厂商看到了副玩法叠加重度玩法的可能性。

这样的营销案例外,不少成熟的二次元游戏也逐渐加入动漫化的行列,开始在游戏外追求讲述故事的完整度与氛围感,无论是线下联动还是线上音乐会、动漫等等均有出现,在巩固核心用户的同时也带来了不错的出圈效果。

从移动端到PC,多款肉鸽游戏的走红也让市场再次看到了这个玩法的可能性,当然也有越来越多的大厂开始布局移动端。

尽管2022年出海的难度提升,全球游戏的盘口都在收窄,但《白皮书》还是提出了一些2023年的营销方向。

据Adjust数据监控,大部分厂商选择将营销预算投入Q4,但尚待发掘的Q5(圣诞节至次年1月底期间)才是应被好好把握的时段,不少高峰均出现在这一节点,他们推测来年也会有这份趋势。另外,CTV尤其在海外地区的采用率高速增长,这或许也为移动游戏提供了全新的投放平台。

不过好的营销方式更多起到的是辅助作用,在利用营销打开产品知名度,提升品牌影响力以后,最终还是回归到对游戏品质的竞争。也希望各家厂商能够在2023年拿出更好的创意营销方案,助力自家产品取得更好的市场表现。

声明:易商讯尊重创作版权。本文信息搜集、整理自互联网,若有来源标记错误或侵犯您的合法权益,请联系我们。我们将及时纠正并删除相关讯息,非常感谢!