前言:

进入数字时代后,移动终端的用户数量和交易频率大幅增加,移动支付、互联网支付更加广泛和便利。这些都推动了金融业务的快速增长,进而对金融业数据的计算、传输、存储要求越来越高。

作者 | 方文

图片来源 | 网 络

金融行业数据中心的重要性

由于银行、基金公司、券商等金融机构需要随时存储和分析客户生成的海量数据,金融行业比其他行业更依赖于数据中心的发展。

面对快速增长的金融数据和信息,数据中心有效帮助金融机构进行数据备份和数据灾难性恢复。

同时随着金融行业信息化的深入和数字化转型的推进,越来越多的业务场景高度依赖于大数据。

近年来,国家监管部门对银行系统、股票系统、支付系统提出越来越高的安全可控要求。金融监管合规审查涉及众多业务系统,传统人工数据操作耗费大量的时间和人力成本,已无法满足行业要求。

在新基建赋能下,消费金融场景将被多方位打通,各类数据的集合将进一步保障消费信贷风控的准确性。

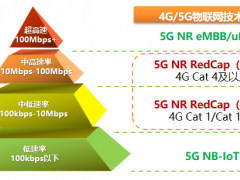

同时,在5G、物联网、区块链等技术加速推进的背景下,数据中心在稳投资,培育新产业、新业态等方面的潜力仍有待进一步挖掘。

数据中心需要金融机构助力发展

数据中心行业是重资产行业且项目回款周期较长,企业快速发展阶段,如何获得足够的资金以支撑业务的发展,是其面临的主要挑战之一。

数据中心项目投产初期,项目收益通常较难覆盖项目建设投入,企业财务指标一般,较难符合银行传统的授信评估标准。

伴随数据中心行业发展,数据中心项目建设资金需求量进一步加大,更加多元化的融资方式是IDC企业发展的重要保障。

资金实力和融资能力已成为数据中心行业的进入壁垒之一,也是决定企业是否能够实现长期成长的重要因素。

资金实力和融资能力成为行业的主要壁垒,也是决定行业内企业是否能够实现长期成长的重要因素。

银企建立合作后,金融机构针对数据中心企业陆续新建的数据中心项目研究探索固定资产贷款融资方案。

针对数据中心项目,由金融机构提供融资服务。此种行内协同的方式,极大的提升了授信审批及项目推进效率。

放眼未来,新基建面对数据中心行业等战略性新兴产业发展的浪潮,金融机构正以更开放的姿态进行服务及产品革新,为新经济增长提供加速度。

新基建下的金融业数据中心新业态

近年来金融客户情况的两个变化,一个是大型金融机构,包括金融支付类平台需求量提升;另一个则是银行类客户单机柜用电密度的提升。

金融类业务需求标准一直在提高, IDC 服务商和金融客户也在一起成长中。

金融行业出于业务安全与监管要求,一直对硬件基础设备的安全、稳定性有极高的要求。

在符合监管的同时,证券公司也需要数据中心的建设更加贴近用户。

而采用 IDC 和公有云作为自建数据中心的补充,无疑是一种高效、低成本,且对客户友好的解决方案。

自建是满足监管要求较为合适的模式,但为了降低金融数据传输的延时,具备特点优势的第三方IDC就成为了金融企业数据中心的有效补充。

在新的国际环境下,自主化诉求成为了重要发展趋势之一。

数据中心是新基建的重要支撑,金融业在飞速发展的过程中,同样要适合新基建的需求而改变,因此也带来了数据中心产业的变革可能。

数据中心将持续赋能金融机构

根据网络公开信息,国内部分地方性银行5年左右影像数据可达近8PB,年增量在1.6PB左右。

预计未来金融机构所掌握与管理的数据体量会越发庞大,由专业化的数据中心提供数据存储及运维服务将成为必然趋势。

①金融机构与金融企业所拥有的丰富内外部数据资源,是驱动金融机构与企业创新商业模式的资源因素。

②金融机构与金融企业拥有先进的大数据处理与分析技术,为金融业实施大数据金融及其决策模式提供了基本条件。

③国内亟待发展的金融征信体系与飞速增长的金融市场之间的冲突,是发展大数据金融的内在动力。

基于上述三点核心要素,出现了下列三大要求。

①由于银行业务系统涉及到生产的全部流程,因此必须在底层解决数据自由流动的问题;

②必须在纵向上解决架构的扩展弹性问题,让数据价值发挥更大;

③要做到数据存储的底座自我更新,真正解决数据迁移的难题。

结尾

此外,目前IDC行业的专业化程度已非常高,在国家层面已有较多法规政策与标准文件为数据中心的建设、运营提供指引。

金融机构应以保障安全并能兼备满足监管要求作为基础定制数据中心,如数据中心系统不能满足监管要求的,可能面临处罚风险。

部分资料参考:虎嗅APP:《支持“新基建”,金融机构如何为数据中心行业发展提供“加速度”》

本公众号所刊发稿件及图片来源于网络,仅用于交流使用,如有侵权请联系回复,我们收到信息后会在24小时内处理。

新基建数据中心