- 这是 海豚投研 的第 227 篇原创文章 -

受益于智能手机的爆发,舜宇光学的市值从20亿到200亿市值,获得了十倍成长。而手机端光学创新和多摄化的推进,又推动舜宇突破了千亿市值的大关。而今,舜宇光学又再一次站在汽车智能化的风口,几十年的光学积累又将让公司站上怎样的新高度?

从舜宇光学的业务入手,手机短期内仍是公司收入的最主要来源。虽然公司已经受益于手机多摄化的推广,但手机的光学创新也并没有停止。在二摄/三摄成为市场主流后,手机摄像市场也将逐步迈向三摄/四摄,手机端的光学创新给公司继续带来增长的基本盘。

在汽车智能化不可阻挡的趋势下,自动驾驶对汽车光学的需求不断提升。从L0/L1迈向L2/L3及以上的自动驾驶时代,带来单车摄像头数目和单车价值量的双增。舜宇光学凭借在汽车光学的龙头地位,将显著受益于在本次智能化的进程,汽车业务也将获得高速增长。

舜宇光学在手机和汽车业务的内生双轮驱动下,有望在2025年突破100亿的利润体量,市值指向3000亿。同时由于目前舜宇处于30-40倍的历史PE中间区域,估值进一步抬升需要汽车智能化的超预期表现。当前股价下,短期介入的风险收益比不高。

接上一篇《十年百倍大牛股,舜宇做对了什么?》分析舜宇光学百倍成长的过程后,长桥海豚君在本篇文章中主要来解决以下问题:

占据舜宇80%营收的手机业务,到底还有没有增长空间?市场关注度极高的汽车光学业务,具体的空间有多少?舜宇光学科技的投资价值在哪里?公司未来的业绩将如何演绎?公司股价目前的位置如何?

舜宇光学科技在2021年年中将财务报表做了重新调整,将汽车相关产品进行单独披露。其中2021年上半年手机相关业务仍有80%的占比,中报特别披露的汽车相关产品占比从4.96%提升到8.14%。

来源:公司公告,长桥海豚投研

从中报业务构成看,舜宇光学的主要下游领域仍是手机领域,而汽车业务较快增长也将成为公司未来业务的驱动力。长桥海豚君对市场空间的测算,主要以手机和汽车领域进行分析:

一

手机光学业务空间

舜宇光学科技持续围绕光学赛道进行创新,主要产品以手机镜头和手机摄像模组两部分,并在两方面都具备了全球竞争力。对于手机光学业务空间的测算,同样从镜头和摄像模组两部分入手。

1.1 手机镜头市场空间:

本轮手机镜头的高增长主要来源于,5G推动的换机周期和手机的多摄化。虽然5G换机开始趋缓,但是多摄化仍在推进。

对手机镜头市场空间的测算:

“手机镜头市场空间=手机出货量*单台平均摄像头数目*镜头平均ASP”

1)全球手机出货量:5G渗透率提升后,手机市场再次回到14亿台左右的平稳期。假设2022年后出货量维持在13.98亿台左右的年出货量。

来源:IDC,长桥海豚投研

2)单台平均摄像头数目:在智能手机普及后,手机的创新从光学创新开始。在手机多摄化的推动下,双摄/三摄逐渐取代原来单摄手机成为主流,也带动了手机搭载摄像头数目的显著提升。手机单台平均摄像头数目从2015年的2颗提升至2020年的3.66颗。

随着华为P50Pro+等五摄手机的发布,手机多摄化进程还会持续。根据长桥海豚君的预测,在2021年起三摄/四摄手机将逐步成为市场主流,五摄手机的比例也将迎来逐步的提升,而单摄/双摄的手机将保留在低端市场,维持较低的比例。

通过对未来手机摄像头市场的推演,在多摄化的带动下手机单台平均摄像头数目有望在2025年进一步提升至4.91颗。

来源:Counterpoint,长桥海豚投研

3)镜头平均ASP:通过长桥海豚模型测算,2019年全球手机镜头出货规模有40.3亿颗左右。同时Yole对2019年全球手机镜头市场规模的测算在40亿美元左右,那么测算出2019年全球手机镜头的平均出货单价1美元/颗左右。

由于同规格的镜头随着时间的推演会面临降价的情况,同时在光学创新的推动下,高规格镜头的推出同时也有望拉升镜头的价格带。综合镜头整体情况,假设手机镜头平均出货单价保持平稳在1美元/颗。

4)手机镜头市场空间:在多摄化带动下,手机镜头市场仍会继续维持增长。长桥海豚君测算,至2025年有望成长至66.9亿美元,复合增速7.7%。

来源:长桥海豚投研预测

1.2 手机摄像头模组空间:

本轮手机摄像头模组市场空间的增长,也同样主要来自于多摄化的提升。

由于模组的制作工艺及单机成本等因素下,多摄化下模组的出货形式上既有“双摄模组”形式也有“单摄+单摄”的形式出货,同时双摄模组价格和单摄模组价格又有较大差异。

那么在手机模组空间测算时,长桥海豚君从单机模组价值量入手,再结合多摄化下单机搭载量的变化来预测:

“手机摄像头模组空间=手机出货量*单台搭载摄像头数目*单摄像头对应模组平均价值量”

1)手机出货量:长桥海豚君在上文预测,2022年后维持在13.98亿台左右;

2)单台搭载摄像头数目:由于模组价值量的提升,是为了满足单机搭载摄像头数目的需求。单机模组价值量的提升与摄像头数目增加有明显关系。对单台搭载摄像头数目方面,长桥海豚君在上文预测至2025年3.66颗/台;

3)单摄像头模组对应模组平均价值量:2019年全球智能手机出货量13.7亿台,同时Yole报告对2019年手机摄像头模组市场的测算在78亿美元,长桥海豚君测算单台手机的摄像头模组价值量在5.7美元/台。

那么能不能假定单台手机摄像头模组价值量不变呢?其实不能,主要在于随着单台手机搭载数目增加,相应模组端的价值量也是增加的。

结合长桥海豚君测算的2019年单台平均搭载摄像头数目2.94颗来测算,手机上单摄像头的模组平均价值量为1.9美元/件。模型假定,单摄像头对应模组平均价值量1.9美元不变。

4)手机摄像头模组空间:长桥海豚君测算,单机摄像头模组价值量有望从5.7美元/台提升至9.5美元/台,而手机摄像头模组市场有望继续成长至132.3亿美元。

来源:长桥海豚投研预测

长桥海豚君综合以上分析,手机光学行业,至2025年手机镜头市场有望成长至66.9亿美元,手机摄像头模组市场有望成长至132.3亿美元。整体手机光学市场在2025年有望达到200亿美元,复合增长率达7.7%。

二

汽车光学业务空间

汽车光学业务的快速发展,主要是在汽车智能化的推动下进行。自动驾驶的普及对于汽车的视觉识别等方面要求的提升,在增加汽车摄像头搭载量的同时也提升了光学的单车价值量。

对汽车光学业务空间的测算:

“汽车光学业务空间=Σ(汽车市场销量*该自动驾驶级别车的比例*该型平均摄像头价值量)”

1)汽车市场出货量:全球汽车是个相对稳定的市场,在近两年出货有所下滑,主要是由于供给端的原因。2020年受疫情对停工的影响以及2021年在缺芯影响下较少了整体供应。2022年随着缺芯的逐步缓解,出货量有望继续回升。假设2022年后,全球汽车销量维持在9000万辆左右水平。

来源:IDC,长桥海豚投研

2)自动驾驶场景对单车价值量的提升:

自动驾驶的推进,汽车对于视觉感知的信息量和感知能力都有强烈的需求,从而也增加了对车载摄像头的需求量。

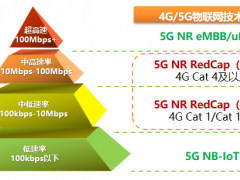

从自动驾驶从L0/L1-L4的过程中,汽车智能化对摄像头的数目逐渐提升,而到L5阶段自动驾驶普及后,激光雷达在部分上替代了摄像头的功能。而目前汽车智能化仍处于刚开始的阶段,对光学的需求仍有很大的成长空间。

汽车对于摄像头的需求将从开始的1个后视摄像头逐步提升至L4阶段的10多个摄像头,其中也将带来单车价值量从几十美金到500多美金的跃升。

来源:Yole,长桥海豚投研

3)自动驾驶出货量:随着汽车智能化的推进,自动驾驶的出货量也逐步提升。根据IDC预测,搭载自动驾驶的汽车出货量将从2773万辆提升至5424万台,复合增速达18.26%。L1-L5的各级别自动驾驶的出货比例,在2024年分别提升至38.8%/20.4%/0.8%/0.2/0%。

来源:IDC,长桥海豚投研

4)汽车光学市场空间:长桥海豚君测算,随着汽车智能化的推进,汽车光学市场空间有望成长至2024年的96亿美元,复合增长率19.11%。

来源:Yole,长桥海豚投研测算

三

舜宇光学科技投资价值

舜宇光学科技目前主要围绕手机和汽车业务展开,在手机多摄化和汽车智能化的双重推动下,公司受益于光学创新的大浪潮。

手机市场虽然已经是相对成熟的稳定市场,全年出货量基本稳定在14亿台的出货量。多摄手机渗透率的提升带来光学市场的结构性机会,目前双摄/三摄为主流的市场也将逐步迈向三摄/四摄为主流的结构,从而给公司带来继续成长的空间。

汽车市场中智能化的兴起,对汽车光学提升了需求。目前整体汽车市场仍处于智能化的起步阶段,随着智能化的普及,自动驾驶的渗透率有望进一步提升,有望给公司带来复合增速20%的高增速市场空间。

手机业务和汽车业务本身也是舜宇最大的营收来源,在多摄化和智能化的双轮驱动下,长桥海豚君预测舜宇光学在未来有望实现双位数的复合增长。

来源:长桥海豚投研测算

在两大业务的双轮推动下,舜宇光学的营收规模不断扩大。同时长桥海豚君预测,舜宇光学的盈利规模也将呈现双位数的复合增长,并在不久的将来有望突破100亿元。

来源:长桥海豚投研测算

对舜宇光学科技的估值衡量上,参考公司历史PE情况。公司近5年内20-30倍的年内PE处于较低的区间,而40-50倍的PE为年内较高区间。

在长桥海豚测算的业绩下,舜宇光学2025年有望突破100亿的年度利润,市值指向3000亿。而在中短期内,当前PE处于30-40倍的PE历史中间区域内,位于合理范围。

在汽车智能化等领域的带动下,公司作为汽车光学领域的龙头厂商有享受溢价的机会。如果股价有机会回落至30倍以下区间,公司投资性价比将更为凸显。

来源:长桥海豚投研测算

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。

舜宇光学汽车光学智能汽车自动驾驶